Os investimentos em renda fixa – fundos da categoria e títulos públicos e privados, estão sob os holofotes. Não é à toa. Com eles, é possível fazer o dinheiro render em torno de 1% ao mês. O ambiente macroeconômico mantém aberta a janela de oportunidades para lucrar sem correr grandes riscos.

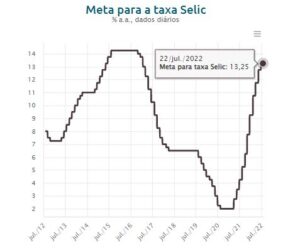

A taxa Selic atual é de 13,25% ao ano. No entanto, há um processo de revisões para cima das projeções de inflação no médio prazo. Para 2023, segundo o boletim Focus do Banco Central, a estimativa para o IPCA, índice oficial que mede a variação de preços, passou para 5,20%, ante 5,09% na sondagem anterior e acima do teto da meta. Agentes de mercado veem a inflação resistente por conta da escalada dos riscos fiscais e da deterioração do ambiente externo.

O resultado disso é que, conforme o Focus, a Selic chegará a 13,75% no encerramento do ano. No entanto, alguns bancos e instituições financeiras já preveem a taxa básica de juros da economia acima de 14% em 2022.

Ainda de acordo com o Focus, para 2023, a perspectiva para Selic subiu para 10,75%, ante 10,50% do levantamento anterior. Portanto, a reversão do ciclo de aperto monetário será lenta. Os sinais são de juros em patamar elevado por um bom tempo.

A escalada da taxa Selic:

Os fundos Referenciados DI e Selic Simples

Entre as alternativas mais procuradas para as carteiras estão os fundos DI e os Selic Simples, indexados ao CDI (que anda muito próximo à taxa básica de juros) e à Selic.

- Referenciados DI: Eles devem ter 95% das suas carteiras em títulos que acompanhem o CDI, sendo no mínimo 80% em títulos públicos federais, ativos de renda fixa considerados de baixo risco de crédito ou cotas de outros fundos que sigam essas características.

- Simples: esses fundos devem ter 95% das suas carteiras em títulos públicos federais.

São fundos conservadores e que costumam ter maior liquidez, voltados para reserva de emergência ou para projetos e necessidades de curto e médio prazo. E na conjuntura atual, as rentabilidades são bastante atrativas.

Aqui na Quantum Finance, fizemos um levantamento sobre os fundos de renda fixa Referenciados DI e Selic Simples oferecidos nas plataformas digitais de investimentos que apresentaram maiores retornos no primeiro semestre de 2022.

Separamos aqui uma lista daqueles que mais se destacaram, com rentabilidades acima do CDI acumulado no período (5,36%). Confira:

Ranking dos fundos DI e Selic Simples com rentabilidades acima do CDI no primeiro semestre de 2022:

| Nome | Gestão | Retorno 03/01/2022 até 30/06/2022 |

| RIZA LÓTUS PLUS ADVISORY FIC RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | Riza Asset Management | 6,78% |

| CA INDOSUEZ DI MASTER FI RENDA FIXA REFERENCIADO DI LP | CA Indosuez Wealth Management | 6,32% |

| RIZA LÓTUS FI RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | Riza Asset Management | 6,22% |

| SULAMÉRICA PREMIUM FI RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | SulAmérica Investimentos | 6,10% |

| CA INDOSUEZ DI PREMIERE FIC RENDA FIXA REFERENCIADO DI LP | CA Indosuez Wealth Management | 6,00% |

| SAFRA CAPITAL MARKET PREMIUM FIC RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | Safra Asset Management | 5,94% |

| ITAÚ PRIVILÈGE FIC RENDA FIXA REFERENCIADO DI | Itaú Asset Management | 5,87% |

| BNP PARIBAS MATCH FI RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | BNP Paribas Asset Management | 5,85% |

| XP REFERENCIADO FI RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | XP Asset Management | 5,82% |

| ITAÚ PRIVILÈGE DISTRIBUIDORES FIC RENDA FIXA REFERENCIADO DI | Itaú Asset Management | 5,82% |

| PORTO SEGURO FI RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | Porto Seguro Investimentos | 5,80% |

| CLASSE A FIC RENDA FIXA REFERENCIADO DI | Bradesco Asset Management | 5,77% |

| BTG PACTUAL YIELD FI RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | BTG Pactual Asset Management | 5,72% |

| BRADESCO PREMIUM FI RENDA FIXA REFERENCIADO DI | Bradesco Asset Management | 5,71% |

| SAFRA CAPITAL MARKET VIP FIC RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | Safra Asset Management | 5,70% |

| SINGULARE FI RENDA FIXA REFERENCIADO DI LP | Singulare Invest | 5,68% |

| BRADESCO LIQUIDEZ ÁGORA FIC RENDA FIXA REFERENCIADO DI | Bradesco Asset Management | 5,68% |

| SAFRA CAPITAL MARKET 30 FIC RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | Safra Asset Management | 5,61% |

| FUNDO TESOURO SELIC FI RENDA FIXA SIMPLES | Modal DTVM | 5,58% |

| ICATU VANGUARDA SOBERANO FI RENDA FIXA SIMPLES | Icatu Vanguarda | 5,57% |

| SAFRA CAPITAL MARKET SPECIAL FIC RENDA FIXA REFERENCIADO DI CRÉDITO PRIVADO | Safra Asset Management | 5,57% |

| BRADESCO SKY FIC RENDA FIXA REFERENCIADO DI | Bradesco Asset Management | 5,56% |

| VITREO SELIC FI RENDA FIXA SIMPLES | Vitreo | 5,55% |

| ÓRAMA DI FI RENDA FIXA SIMPLES LP | Órama | 5,53% |

| TREND DI FI RENDA FIXA SIMPLES | XP Asset Management | 5,52% |

Fonte: Quantum Finance/*CDI acumulado no período foi de 5,36%

Os quatro primeiros da lista, que possuem títulos de crédito privado na carteira, entregaram mais de 6% de retorno nos primeiros seis meses do ano.

Vale chamar atenção novamente que os fundos Selic Simples, têm maior participação de títulos do Tesouro nos seus portfólios – isso representa menor risco.

Busca por menores custos

No caso dos fundos de renda fixa Simples, hoje, alguns produtos com taxa de administração zero são oferecidos nas plataformas, mas isso não é uma regra.

Entretanto, de forma geral, analisando esses dois tipos – Simples e Referenciados DI, os investidores têm procurado produtos sem cobrança ou taxas de administração mais baratas.

Tomando como base esses fundos oferecidos nas prateleiras das plataformas digitais, veja as taxas de administração ponderadas pelas aplicações desde o início de 2020 até 30 de junho deste ano, segundo estudo da Quantum:

Portanto, em relação ao início de 2020 e períodos anteriores, nota-se a procura dos investidores por taxas de administração menores.

Por outro lado, há um movimento de gestoras oferecendo produtos mais competitivos nessas categorias.

Essa é uma tendência de mercado.

Você precisa de uma ferramenta para comparar fundos de renda fixa e acompanhar esse segmento?

Com o Quantum Axis, é possível analisar todos os fundos de renda fixa disponíveis no mercado.

Entre as informações geradas pelo sistema estão: rentabilidade, composição das carteiras, liquidez, taxas de administração, gestoras e os documentos oficiais.