Você sabe qual o custo do capital próprio das empresas que você investe na bolsa? E por que isto é importante? Carlos Heitor Campani, especialista em Finanças, compartilha em sua coluna no Investing.com sua análise sobre o tema, que produz um ranking com o custo próprio das empresas. O ranking completo pode ser baixado no final da notícia.

Custo Capital Próprio Empresas na Bolsa: relevância

Por Carlos Heitor Campani

Olá, pessoal! O custo de capital próprio é a rentabilidade mínima exigida pelos acionistas de uma empresa. Quanto maior o risco da empresa, maior o seu custo de capital próprio. Uma empresa deve visar ter o seu custo de capital próprio, assim como todos os seus custos, no menor patamar possível. Quanto menor o custo de capital próprio, menor será o desconto a valor presente do fluxo de caixa ao acionista e, portanto, maior será o valor da sua ação.

Para calcular o custo de capital próprio de empresas, há diversos modelos disponíveis na literatura acadêmica. Nenhum deles é absolutamente o melhor de todos, pois a tarefa de transformar risco em taxa não é simples e demandará uma teoria justificativa que, por sua vez, estará baseada em premissas sempre discutíveis. Por outro lado, o modelo para cálculo de custo de capital próprio mais simples de todos é o CAPM – Capital Asset Pricing Model. Ele parte da taxa livre de risco e soma um prêmio de risco proporcional ao prêmio de risco de mercado, no qual a constante de proporcionalidade é conhecida como o beta da ação da empresa em tela. Pode ser demonstrado que esse beta responde pelo risco precificável do papel e, portanto, quantifica o risco importante a ser calculado e que dá origem ao custo de capital próprio referente àquela ação. Para saber mais a respeito do CAPM, leia este meu outro artigo.

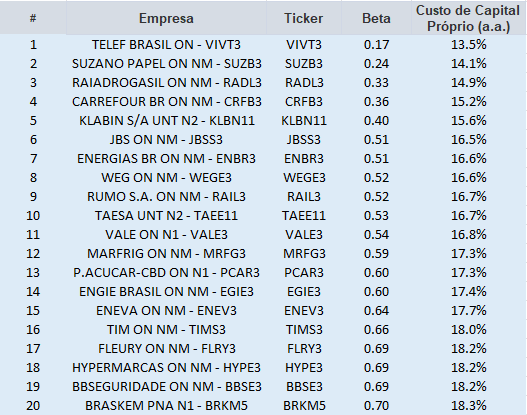

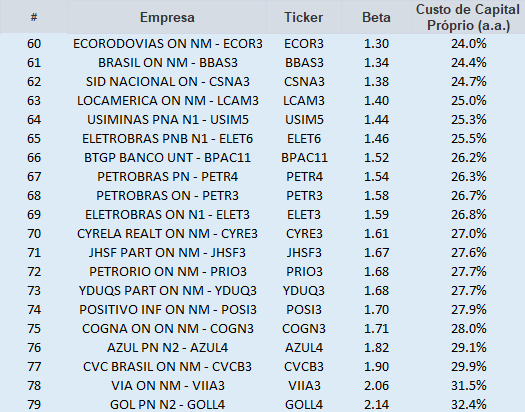

Vamos agora para a minha análise, na qual trabalhei com o CAPM. Nela, utilizei como universo todas as ações constituintes do Ibovespa. Por falta de histórico de rentabilidades, algumas ações precisaram ser retiradas da amostra e, ao final, fiquei com 79 papéis. Para o cálculo dos betas, trabalhei devidamente com retornos totais, ou seja, que incorporam proventos, splits, grupamentos etc. Como índice de mercado, utilizei o próprio Ibovespa e, como taxa livre de risco, o CDI. A janela para a análise foi definida em cinco anos até fevereiro passado com dados mensais (isto é, 60 retornos totais mensais), gentilmente cedidos pela plataforma Quantum.

Para o cálculo do custo de capital próprio, o prêmio de risco médio de mercado nesses últimos cinco anos, foi de 8,2% ao ano. Por sua vez, a taxa livre de risco não pode ser a histórica, mas, sim, representar a melhor expectativa do mercado para o futuro. Trabalhei com um horizonte de cinco anos para o qual o CDI médio projetado está por volta de 12% ao ano.

QUAIS OS MENORES CUSTOS DE CAPITAL PRÓPRIO DENTRE OS PAPÉIS DO IBOVESPA?

Os papéis com os menores betas indicam, naturalmente, os menores custos de capital próprio. Segue na tabela, abaixo, os vinte papéis com os menores betas.

EMPRESAS COM MAIORES CUSTOS DE CAPITAL PRÓPRIO

Os papéis com os maiores betas indicam, naturalmente, os maiores custos de capital próprio. Segue na tabela, abaixo, os vinte papéis com os maiores betas dentre os 79 analisados.

Podemos, portanto, concluir que o custo de capital próprio de empresas constituintes do Ibovespa compreende-se em um intervalo de 13,5% a 32,4% ao ano. Claro que nunca é demais ressaltar as premissas para os valores encontrados: esses custos foram baseados no CAPM, segundo retornos mensais em uma janela histórica de cinco anos, utilizando uma taxa livre de risco projetada de 12% ao ano. É possível que, para alguns dos papéis apresentados acima, outros fatores de risco sejam importantes e um modelo multifatorial se ajustasse melhor, mas essa discussão eu deixo para um outro artigo.

Espero que tenham gostado. Procuro fazer análises diferentes, úteis e que não vejo por aí. Escrevo com muito carinho e com o intuito de compartilhar conceitos e temas que construam uma bela base de educação financeira para investimentos. Jamais invista no escuro! Faça suas próprias análises e forme uma opinião própria e consistente antes de investir em uma empresa.

Clique aqui e faça o download do ranking completo, com o CAPM das 79 empresas avaliadas

- Carlos Heitor Campani: Professor de Finanças do Coppead/UFRJ. Pesquisador, Consultor e Autor na área de Investimentos, Previdência, Finanças Pessoais e Finanças Corporativas.

- Sistema de Dados e Informações Financeiras: Quantum Axis

- Fonte: Investing.com publicado em 18/3/2022