Por Exame Invest

A diversificação geográfica e de teses do portfólio do investidor brasileiro tem sido uma das principais tendências desde o fim de 2020. O ano desafiador em 2021 só reforçou essa necessidade, com a queda generalizada nos preços das ações na bolsa brasileira e perdas em fundos de ações e multimercados e na renda fixa com a marcação a mercado.

Uma das classes de ativos preferidas do investidor brasileiro para diversificar tem sido a de BDRs, ou Brazilian Depositary Receipts, como são chamados os recibos de ações ou ativos listados no exterior que são negociados na B3.

A carteira recomendada de BDRs de analistas do BTG Pactual (BPAC11) ilustra a força da tese de diversificação. No acumulado desde o seu lançamento, em julho de 2021, a carteira teve um retorno de 13,1% até o dia 30 de dezembro, ante um desempenho de 16,6% do BDRX (benchmark na B3) e uma queda de 18,4% do Ibovespa no período.

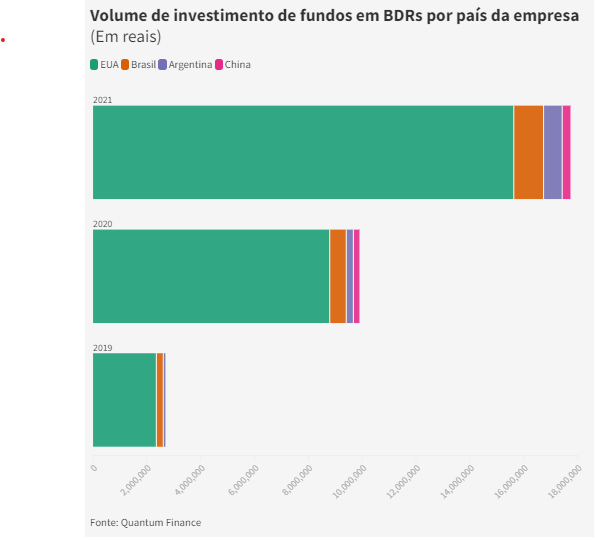

Um levantamento da Quantum Finance, empresa especializada em informações financeiras, revela como a preferência chegou de forma disseminada também a gestores de fundos e quais os países e setores preferidos.

Quase 1.900 gestoras mantinham posições em BDRs de empresas americanas ao fim do terceiro trimestre de 2021, por meio de mais de 3.160 fundos de investimento. O volume alocado superava 15,6 bilhões de reais. Dois anos antes, esses números eram de cerca de 1.400 gestoras, 2.400 fundos e 2,3 bilhões de reais.

Tesla (TSLA34), Apple (AAPL34) e Amazon (AMZO34) estão entre as campeãs de preferência dos investidores e dos gestores. Os BDRs da empresa de carros elétricos de Elon Musk fechou 2021 com valorização de 65%; no caso da gigante de tecnologia cofundada por Steve Jobs e fabricante dos iPhones, a alta no último ano ficou em 43%.

Na ocasião, em setembro de 2019, gestores tinham papeis em BDRs de doze países diferentes. Esse número passou para 32 nações no mesmo período do ano passado, o que dá a dimensão do alcance da diversificação geográfica.

“São mais alternativas para investidores na forma de BDRs, com um número crescente de gestoras alocando recursos nessa categoria de ativo”, disse João Vítor Freitas, analista da Toro Investimentos.

“É um aumento que acontece em linha com a popularização do instrumento em si. Desde a liberação de BDRs para o investidor de varejo em 2020, esse mercado ganhou muita visibilidade. Os papeis começam a ganhar liquidez e isso permite que fundos possam montar posições sem enfrentar tantas dificuldades”, afirmou Freitas.

No último ano aumentou também a oferta de BDRs de ETFs (Exchange Traded Funds), que são os fundos passivos que seguem índices gerais ou temáticos — como as de empresas de tecnologia, biotecnologia ou asiáticas –, igualmente listados em bolsas no exterior, em especial nas americanas.

O BDR com maior volume alocado por gestoras era justamente de um ETF, o iShares ESG Aware MSCI USA (BEGU39), com cerca de 2 bilhões de reais. Trata-se de um ETF que segue empresas aderentes aos princípios ESG (ambientais, sociais e de governança).

Em segundo lugar na preferência de gestores estão BDRs de empresas brasileiras listadas em bolsas no exterior, em especial nos Estados Unidos. Eram 68 gestoras e 128 fundos em setembro passado, cujo capital investido estava na casa de 1,1 bilhão de reais.

A segunda colocação do Brasil se deve à listagem de diferentes empresas do país na Bolsa de Nova York e na Nasdaq em anos recentes, como o Nubank (NUBR33) em dezembro passado, mas incluindo empresas de tecnologia com perspectivas de crescimento e valorização, como PagSeguro (PAGS34), entre outras.

São empresas com fluxo de caixa em reais, que atendem a normas fiscais, tributárias e regulatórias do Brasil, cujo acompanhamento acaba sendo mais natural por parte dos gestores, aponta o analista da Toro.

Veja abaixo o top 4 de volume de alocação de gestoras em BDRs:

O levantamento da Quantum Finance leva em conta o investimento não só de fundos abertos ao investidor de varejo mas também dedicado a qualificados e profissionais e fundos exclusivos.

O analista da Toro aponta também outras razões que explicam o aumento da alocação de fundos brasileiros em BDRs. “Toda a diferença de performance das bolsas americanas para a brasileira nos últimos meses e até anos abriu os olhos de muitos investidores. A tese da diversificação global ganhou muita força também entre gestoras.”

No ano passado, o S&P 500 acumulou valorização de 26,9%, e a Nasdaq, de 21,4%. Na contramão global, o Ibovespa encerrou os 12 meses com queda de 11,9%.

Completam o top 4 na preferência de gestores brasileiros — em volume de capital — os BDRs de companhias da Argentina e da China. Gigantes de tecnologia e de e-commerce como Mercado Livre (MELI34) e Alibaba (BABA34) lideram as preferências nos dois países, respectivamente.

O BDR do Mercado Livre era justamente o que tinha maior presença nos critérios de gestoras (104 no total) e de fundos (280) ao fim do terceiro trimestre, com um volume alocado na casa de 700 milhões de reais.

No caso de empresas chinesas, trata-se de uma ascensão acelerada: há pouco mais de dois anos, não havia fundo brasileiro com alocação nesses papeis, segundo o levantamento da Quantum. Ao fim de setembro passado, eram 131 fundos de 88 gestoras com BDRs de empresas chinesas no portfólio.

- Sistema de Dados e Informações Financeiras: Quantum Axis

- Fonte: Exame Investe– publicado em 31/01/2022