A captação líquida de fundos de renda fixa é uma das poucas positivas no momento, como ocorreu no mês de abril. Dentre tantas opções, quais opções estão de destacando em termos de rentabilidade? Carlos Heitor Campani, em sua coluna para o Valor Investe, realiza um ranking com os fundos de renda fixa mais rentáveis de 2022. Os dados foram extraídos da plataforma de inteligência de mercado da Quantum. Confira o conteúdo.

Veja a captação líquida de todos os fundos em abril

Quais os fundos de renda fixa mais rentáveis em 2022?

Por Carlos Heitor Campani, para o Valor Investe

Olá, pessoal! De tempos em tempos, gosto de analisar o panorama de alguns segmentos de mercado. Nesta semana, tive o cuidado de estudar o comportamento dos fundos de renda fixa ao longo de 2022. Para a análise, recebi os dados de mercado da plataforma Quantum Finance, onde filtrei os fundos como “ANBIMA – Categoria Renda Fixa”. Após retirar da análise fundos com dados incompletos, cheguei a um total de 2.733 fundos analisados.

Cabe mencionar que trabalhei com a rentabilidade líquida de cada fundo, ou seja, com a rentabilidade que efetivamente interessa ao investidor. Para efeito de melhor comparação, o desvio-padrão de cada fundo foi calculado com base em retornos diários e anualizado pelo fator raiz quadrada de 252. Os índices Sharpe foram calculados com base em retornos diários, tendo o CDI como taxa livre de risco. Os dados foram desde o primeiro dia útil do ano até o dia 12 de maio, quinta-feira passada.

Como anda o mercado de fundos de renda fixa em 2022?

Na tabela abaixo dou um panorama geral do mercado de fundos de renda fixa em 2022. Enquanto o CDI rendeu até quinta-feira passada 3,70%, a média da amostra analisada ficou ligeiramente abaixo: 3,66%. Ainda assim, dentre os 2.733 fundos analisados, 60% deles estão acima do CDI, de modo que dois a cada cinco fundos perdem deste importante benchmark.

Aqui vale uma explicação. Por um lado, o CDI equivale à rentabilidade (praticamente) livre de risco, para a qual o investidor não deveria pagar (ou, ao menos, pagar muito pouco). No mercado de renda fixa, há instrumentos de crédito privado, com um pouquinho mais de risco, que potencializam a rentabilidade de um fundo de renda fixa sob uma gestão competente. Esse fator tenderia a jogar a rentabilidade média do setor para acima do CDI, ao menos em expectativa. Por outro lado, o mercado de renda prefixada neste ano está mal, com o IRF-M rentabilizando apenas 0,87% no ano. Este índice, calculado pela Anbima, procura representar o mercado de prefixados do Governo e indica que esses títulos ajudaram a puxar a rentabilidade do setor para baixo.

| Panorama de Fundos de Renda Fixa | |

| 2022- até 12/5 | |

| Estatística | Valor |

| Rentabilidade CDI | 3,70% |

| Rentabilidade IRF-M | 0,87% |

| Rentabilidade Média dos 2.733 Fundos | 3,66% |

| Percentual de Fundos Acima do CDI | 60% |

| Percentual de Fundos Abaixo do CDI | 40% |

| 1º Decil (10% Mais Rentáveis) | 5,67% |

| 1º Quartil (25% Mais Rentáveis) | 4,24% |

| 3º Quartil (25% Menos Rentáveis) | 3,56% |

| 9º Decil (10% Menos Rentáveis) | 2,81% |

O primeiro decil, em ordem decrescente de rentabilidade, aparece na casa dos 5,67%, indicando que 10% da amostra rendeu no período analisado esta taxa ou acima. Já o primeiro quartil indica que um a cada quatro fundos de renda fixa rendeu 4,24% ou mais. Caso o seu fundo de renda fixa tenha rendido 3,56% ou menos no período, isto indica que ele está dentre os 25% dos fundos com menores rentabilidades. Por fim, se um fundo rendeu 2,81% ou menos, ele está entre os 10% menos rentáveis no ano.

Quais os fundos de renda fixa mais rentáveis em 2021?

Dentre os 2.733 fundos de renda fixa que analisei, os 50 de maiores rentabilidades em 2022 são apresentados abaixo, segundo dados fornecidos pela Quantum Finance. Além da rentabilidade obtida por cada fundo neste ano, divido com vocês a volatilidade observada anualizada e o índice Sharpe, sobre o qual tenho severas críticas a respeito, mas inegavelmente é uma referência para o mercado enquanto índice de performance ajustada a risco.

Fundos de renda fixa mais rentáveis em 2022

| # | NOME DO FUNDO | Rentabilidade (em 2022) | Volatilidade (Anualizada) | Índice Sharpe (Dados Diários) |

| 1 | G5 CC INVESTIMENTO NO EXTERIOR FI RENDA FIXA CRÉDITO PRIVADO | 162,44% | 123,17% | 0,162 |

| 2 | KINEA ESTRATÉGIA INVESTIMENTO NO EXTERIOR FI RENDA FIXA | 56,24% | 41,23% | 0,189 |

| 3 | NC PREV INVESTIMENTO NO EXTERIOR FI RENDA FIXA | 27,54% | 17,56% | 0,214 |

| 4 | ITAÚ OPTIMUS OFF PREV INVESTIMENTO NO EXTERIOR FI RENDA FIXA | 25,84% | 13,09% | 0,265 |

| 5 | ITAÚ MASTER SHORT DURATION PRÉ 3X FI RENDA FIXA | 18,72% | 19,53% | 0,128 |

| 6 | ITAÚ SHORT DURATION PRÉ 3X FIC RENDA FIXA | 18,52% | 19,49% | 0,127 |

| 7 | LGCY FI RENDA FIXA | 15,34% | 7,70% | 0,246 |

| 8 | FÊNIX FI RENDA FIXA CRÉDITO PRIVADO | 12,53% | 6,37% | 0,228 |

| 9 | BRAM SENA FI RENDA FIXA | 12,51% | 6,34% | 0,229 |

| 10 | WESTERN ASSET PREV INVEST FI RENDA FIXA CRÉDITO PRIVADO | 12,49% | 6,42% | 0,225 |

| 11 | ITAÚ GLOBAL DINÂMICO OFF PREV INVESTIMENTO NO EXTERIOR FI RENDA FIXA | 12,00% | 5,91% | 0,232 |

| 12 | ICATU VANGUARDA FMP ATUARIAL FI RENDA FIXA | 11,10% | 5,69% | 0,216 |

| 13 | RT VICTORY LDI FI RENDA FIXA CRÉDITO PRIVADO | 10,37% | 3,64% | 0,304 |

| 14 | SAS FI RENDA FIXA | 10,03% | 1,24% | 0,847 |

| 15 | BRADESCO CORPORATIVO INVESTIMENTO NO EXTERIOR FIC RENDA FIXA CRÉDITO PRIVADO | 9,85% | 25,45% | 0,048 |

| 16 | SULAPREVI INDIVIDUAL FI RENDA FIXA | 9,80% | 1,20% | 0,838 |

| 17 | BRADESCO TOUCAN XXXI REC FI RENDA FIXA | 9,74% | 1,36% | 0,732 |

| 18 | MAPFRE MASTER IGP-M FI RENDA FIXA | 9,58% | 4,27% | 0,229 |

| 19 | RT ALM SOBERANO 2 FI RENDA FIXA | 9,55% | 1,24% | 0,779 |

| 20 | SULAMÉRICA ESPECIAL FI RENDA FIXA | 9,53% | 1,14% | 0,85 |

| 21 | SULAPREVI CONCEDIDOS FI RENDA FIXA | 9,47% | 1,21% | 0,788 |

| 22 | KINEA IPCA DINÂMICO II FI RENDA FIXA | 9,28% | 3,82% | 0,243 |

| 23 | MAPFRE HEDGE IGP-M PREV FIC RENDA FIXA | 8,99% | 4,28% | 0,206 |

| 24 | MAPFRE HEDGE ANNUITIES PREV FIC RENDA FIXA | 8,94% | 4,28% | 0,204 |

| 25 | KINEA IPCA DINÂMICO II FIC RENDA FIXA | 8,91% | 3,82% | 0,228 |

| 26 | ASPECIR SOBERANO FI RENDA FIXA | 8,90% | 4,69% | 0,186 |

| 27 | SULAMÉRICA SAP INDIVIDUAL FI RENDA FIXA | 8,85% | 1,24% | 0,691 |

| 28 | ITAÚ KINEA IPCA DINÂMICO II FIC RENDA FIXA | 8,84% | 3,79% | 0,227 |

| 29 | KINEA IPCA DINÂMICO II ADVISORY FIC RENDA FIXA | 8,83% | 3,80% | 0,225 |

| 30 | SULAMÉRICA SAP GRUPAL FI RENDA FIXA | 8,76% | 1,22% | 0,689 |

| 31 | CAIXA EXCLUSIVO TEKA FI RENDA FIXA | 8,72% | 1,60% | 0,52 |

| 32 | BNP PARIBAS INFLAÇÃO ÁGORA FIC RENDA FIXA | 8,67% | 8,17% | 0,104 |

| 33 | RT ALM 5 FI RENDA FIXA | 8,63% | 1,05% | 0,779 |

| 34 | ITAÚ SHORT DURATION PRÉ 1X FI RENDA FIXA | 8,62% | 6,50% | 0,128 |

| 35 | EDUCATION FI RENDA FIXA | 8,58% | 7,57% | 0,109 |

| 36 | DELTA MASTER FI RENDA FIXA CRÉDITO PRIVADO | 8,51% | 6,73% | 0,121 |

| 37 | ITAÚ PRIVATE VENDIDO IDKA 3 FIC RENDA FIXA | 8,43% | 6,48% | 0,123 |

| 38 | NC EXCLUSIVE FI RENDA FIXA LP | 8,25% | 3,33% | 0,229 |

| 39 | SULAMÉRICA SAP CONCEDIDOS FI RENDA FIXA | 8,17% | 1,12% | 0,665 |

| 40 | CAIXA TEKA II FIC RENDA FIXA | 7,95% | 1,60% | 0,442 |

| 41 | ROMA FI RENDA FIXA CRÉDITO PRIVADO | 7,92% | 0,81% | 0,864 |

| 42 | INFINITY TIGER ALOCAÇÃO DINÂMICA FI RENDA FIXA LP | 7,85% | 0,46% | 1,511 |

| 43 | DELTA FIC RENDA FIXA CRÉDITO PRIVADO | 7,81% | 6,61% | 0,106 |

| 44 | INFINITY LÓTUS FI RENDA FIXA LP | 7,79% | 0,46% | 1,468 |

| 45 | LGCY I FI RENDA FIXA LP | 7,71% | 3,45% | 0,195 |

| 46 | ENERPREV ALM PSAP CV FI RENDA FIXA | 7,60% | 0,57% | 1,145 |

| 47 | BRADESCO MEGA XXXV DPV V FI RENDA FIXA | 7,51% | 0,64% | 0,987 |

| 48 | THETA FI RENDA FIXA | 7,49% | 0,54% | 1,178 |

| 49 | BRADESCO MEGA XXXV DPV VI FI RENDA FIXA | 7,48% | 0,64% | 0,981 |

| 50 | BRADESCO MEGA XXXV DPV IV FI RENDA FIXA | 7,48% | 0,64% | 0,981 |

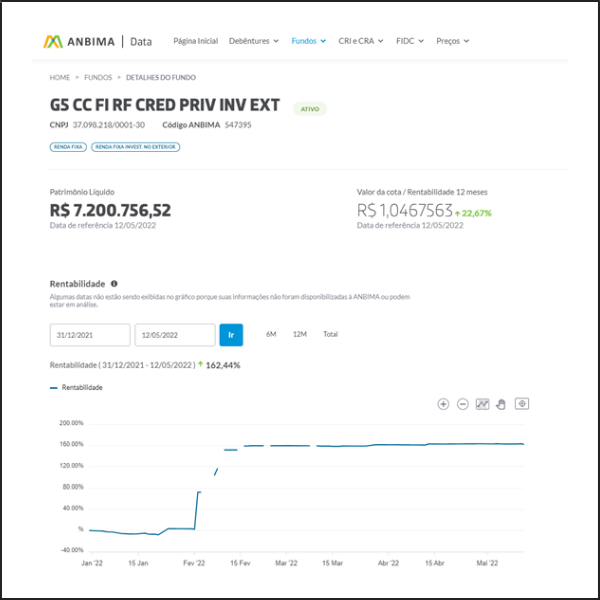

Um ponto de especial atenção nesse mercado de renda fixa precisa ser comentado. Tenho que ressalvar que algumas rentabilidades extremadas são reflexo de eventos extremamente específicos e precificados “de supetão” por falta de liquidez e, portanto, falta de referência contínua de preço de mercado. Por exemplo, um evento de recuperação de crédito, que se dá paulatinamente, pode ser considerado apenas em data específica e de uma única vez, gerando naquele dia uma rentabilidade idiossincrática. No caso do fundo que aparece com a maior rentabilidade, pude perceber que em um determinado dia de fevereiro, ele rentabilizou absurdos 68%. Ainda no mesmo mês, houve dias de rentabilidades nas casas de 16% e 18%. Esse tipo de rentabilidade merece sempre um melhor entendimento.

Claro que, dado meu conhecimento deste mercado, enxergo possíveis explicações, mas as reais só podem ser dadas pelo gestor e/ou pelo administrador do fundo. Diga-se de passagem, isso foge completamente à atuação do gestor do fundo e, muito pelo contrário, esse tipo de imperfeição gera volatilidade desnecessária à cota do seu fundo, algo que gestores naturalmente não desejam. Tive ainda o cuidado de checar esse fundo no site da Anbima e sua rentabilidade bate com a calculada por mim de forma precisa, sendo que seu gráfico mostra que fevereiro foi realmente um mês “diferente”, como se pode perceber na figura abaixo, extraída do site da instituição (com dados absolutamente públicos e ao alcance de qualquer investidor).

Dito tudo isso, portanto, recomendo fortemente que investidores não se baseiem apenas nos retornos extremados para a decisão de investimento em um fundo, pois o risco é altíssimo. Sugiro analisar sempre com extremo cuidado e atenção. Ademais, também não posso afastar totalmente a possibilidade de erros na divulgação das cotas de fundos: tenho bastante experiência com administração de fundos e, de fato, isso acontece por vezes, mesmo em casas bastante competentes e consagradas.

Ressalto que a análise de performance ajustada a risco pode e deve ser feita por diferentes métricas (inclusive, eu mesmo desenvolvi uma, o índice Campani) e cada investidor deve fazer a sua análise individual antes de tomar qualquer decisão de investimento. Meu objetivo acima foi meramente ilustrar com, provavelmente, a mais famosa dessas métricas. Além disso, na lista completa de fundos de renda fixa há diferentes classificações de acordo com a Anbima, o que resulta em diferentes estratégias e perfis de risco. Isso significa dizer que a comparação entre os fundos precisa ser feita com muita cautela e jamais sob a forma de verdade absoluta. Por exemplo, não tenho a menor condição de afirmar que o fundo ranqueado na primeira ou na segunda posição seja o melhor para você investir, mas apenas compartilho que estes foram os fundos de maiores rentabilidades no período analisado e dentro da amostra que utilizei.

A seguir, compartilho com vocês a tabela com os 50 fundos ranqueados segundo os maiores índices Sharpe no período.

| # | NOME DO FUNDO | Rentabilidade (em 2022) | Volatilidade (Anualizada) | Índice Sharpe (Dados Diários) |

| 1 | DIGITAL STRATEGY FI RENDA FIXA CRÉDITO PRIVADO | 5,06% | 0,03% | 9,064 |

| 2 | QUATÁ CLO PLUS FI RENDA FIXA CRÉDITO PRIVADO | 5,21% | 0,12% | 2,052 |

| 3 | DAYCOVAL TOKAJ FI MULTIMERCADO CRÉDITO PRIVADO | 4,46% | 0,08% | 1,675 |

| 4 | INFINITY TIGER ALOCAÇÃO DINÂMICA FI RENDA FIXA LP | 7,85% | 0,46% | 1,511 |

| 5 | INFINITY LÓTUS FI RENDA FIXA LP | 7,79% | 0,46% | 1,468 |

| 6 | QUATÁ QI PLUS FI RENDA FIXA CRÉDITO PRIVADO | 5,00% | 0,15% | 1,447 |

| 7 | INFINITY SELECT FI RENDA FIXA LP | 6,78% | 0,37% | 1,39 |

| 8 | WESTERN ASSET HIGH YIELD FI RENDA FIXA CRÉDITO PRIVADO | 4,69% | 0,12% | 1,359 |

| 9 | UBR III FI RENDA FIXA CRÉDITO PRIVADO | 4,44% | 0,09% | 1,32 |

| 10 | DAYCOVAL CLASSIC 90 FI RENDA FIXA CRÉDITO PRIVADO LP | 4,53% | 0,11% | 1,295 |

| 11 | WESTERN ASSET PREV STRUCTURED CREDIT FI RENDA FIXA CRÉDITO PRIVADO | 4,52% | 0,11% | 1,215 |

| 12 | OMICRON FI RENDA FIXA | 7,42% | 0,53% | 1,178 |

| 13 | BRAM CAPITAL II FI RENDA FIXA CRÉDITO PRIVADO | 4,33% | 0,09% | 1,178 |

| 14 | THETA FI RENDA FIXA | 7,49% | 0,54% | 1,178 |

| 15 | BRAM FI RENDA FIXA CRÉDITO PRIVADO | 4,42% | 0,10% | 1,177 |

| 16 | ORION FI RENDA FIXA | 7,41% | 0,53% | 1,176 |

| 17 | WESTERN ASSET PREV CREDIT FI RENDA FIXA CRÉDITO PRIVADO | 4,42% | 0,10% | 1,174 |

| 18 | BERLIM INVESTIMENTO NO EXTERIOR FI RENDA FIXA CRÉDITO PRIVADO LP | 4,24% | 0,08% | 1,172 |

| 19 | BRAM PORTFÓLIO FIC RENDA FIXA CRÉDITO PRIVADO | 4,41% | 0,10% | 1,162 |

| 20 | TOP MIX FI RENDA FIXA CRÉDITO PRIVADO LP | 4,53% | 0,12% | 1,154 |

| 21 | ITAÚ MASTER ACTIVE FIX FI RENDA FIXA CRÉDITO PRIVADO | 4,57% | 0,13% | 1,154 |

| 22 | ENERPREV ALM PSAP CV FI RENDA FIXA | 7,60% | 0,57% | 1,145 |

| 23 | WESTERN ASSET PREV CREDIT 2 FI RENDA FIXA CRÉDITO PRIVADO | 4,42% | 0,11% | 1,141 |

| 24 | JGP CORPORATE MASTER FI RENDA FIXA CRÉDITO PRIVADO LP | 4,75% | 0,16% | 1,137 |

| 25 | BRADESCO JÚPITER FI RENDA FIXA | 7,25% | 0,52% | 1,134 |

| 26 | AUGME INSTITUCIONAL FI RENDA FIXA CRÉDITO PRIVADO | 4,82% | 0,17% | 1,127 |

| 27 | EMB V FI RENDA FIXA CRÉDITO PRIVADO | 6,98% | 0,49% | 1,112 |

| 28 | BRAM INSTITUCIONAL FI RENDA FIXA CRÉDITO PRIVADO | 4,36% | 0,10% | 1,095 |

| 29 | PLURAL CRÉDITO CORPORATIVO FI RENDA FIXA CRÉDITO PRIVADO LP | 4,39% | 0,11% | 1,093 |

| 30 | ITAÚ INSTITUCIONAL PRECISION FI RENDA FIXA CRÉDITO PRIVADO LP | 4,53% | 0,13% | 1,085 |

| 31 | RONDÔNIA FI RENDA FIXA CRÉDITO PRIVADO | 4,50% | 0,12% | 1,084 |

| 32 | JBFO FÊNIX FI RENDA FIXA CRÉDITO PRIVADO | 4,68% | 0,15% | 1,081 |

| 33 | BRAM IQ FI RENDA FIXA CRÉDITO PRIVADO | 4,25% | 0,09% | 1,067 |

| 34 | ARX DENALI MASTER FI RENDA FIXA CRÉDITO PRIVADO | 4,27% | 0,09% | 1,056 |

| 35 | VALORA ABSOLUTE FI RENDA FIXA CRÉDITO PRIVADO LP | 4,27% | 0,09% | 1,055 |

| 36 | ARX EVEREST MASTER FI RENDA FIXA CRÉDITO PRIVADO | 4,91% | 0,20% | 1,036 |

| 37 | BRAM LIVRE FI RENDA FIXA CRÉDITO PRIVADO | 4,53% | 0,14% | 1,031 |

| 38 | SPX SEAHAWK MASTER FI RENDA FIXA CRÉDITO PRIVADO LP | 4,63% | 0,15% | 1,019 |

| 39 | DAYCOVAL CLASSIC 30 FI RENDA FIXA CRÉDITO PRIVADO | 4,44% | 0,12% | 1,018 |

| 40 | UNIMED INVESTCOOP ANS III FI RENDA FIXA CRÉDITO PRIVADO | 4,29% | 0,10% | 1,011 |

| 41 | BRADESCO 90 FIC RENDA FIXA CRÉDITO PRIVADO | 4,49% | 0,14% | 0,987 |

| 42 | CDB PLUS II FI RENDA FIXA CRÉDITO PRIVADO | 4,24% | 0,09% | 0,987 |

| 43 | BRADESCO MEGA XXXV DPV V FI RENDA FIXA | 7,51% | 0,64% | 0,987 |

| 44 | WESTERN ASSET TOTAL CREDIT FI RENDA FIXA CRÉDITO PRIVADO | 4,49% | 0,14% | 0,987 |

| 45 | SANTANDER DINÂMICO FI RENDA FIXA CRÉDITO PRIVADO | 4,55% | 0,15% | 0,985 |

| 46 | INTER MRV FI RENDA FIXA CRÉDITO PRIVADO | 4,40% | 0,12% | 0,983 |

| 47 | BRADESCO H PERFORMANCE INSTITUCIONAL FI RENDA FIXA CRÉDITO PRIVADO LP | 4,18% | 0,08% | 0,983 |

| 48 | BRADESCO MEGA XXXV DPV VI FI RENDA FIXA | 7,48% | 0,64% | 0,981 |

| 49 | BRADESCO MEGA XXXV DPV IV FI RENDA FIXA | 7,48% | 0,64% | 0,981 |

| 50 | SPARTA TOP MASTER FI RENDA FIXA CRÉDITO PRIVADO LP | 4,65% | 0,16% | 0,976 |

Note que apenas 7 fundos aparecem nas duas listas, a saber:

- INFINITY TIGER ALOCAÇÃO DINÂMICA FI RENDA FIXA LP;

- INFINITY LÓTUS FI RENDA FIXA LP;

- THETA FI RENDA FIXA;

- ENERPREV ALM PSAP CV FI RENDA FIXA;

- BRADESCO MEGA XXXV DPV V FI RENDA FIXA;

- BRADESCO MEGA XXXV DPV VI FI RENDA FIXA; e

- BRADESCO MEGA XXXV DPV IV FI RENDA FIXA.

Isso mostra que, muitas vezes, alguns fundos bem rentáveis correram riscos bem acima do mercado para alcançar aquela rentabilidade ou sofreram do mal que apontei acima, o que eleva em demasiado sua volatilidade e prejudica seu índice Sharpe.

Pessoal, espero que tenham gostado. A ideia foi dividir informação para ajudar a todos que investem ou pensam em investir no mercado de renda fixa. Vejo muitos investidores sem saber como comparar os fundos nos quais investe diante das condições atuais de mercado. É sempre muito importante também ressaltar que as listas acima não representam, de nenhuma forma, sugestões de investimento. Entendo que uma decisão de investimento precisa vir sempre acompanhada de uma análise bem mais completa e cuja decisão dependerá fundamentalmente do investidor. Analisar diferentes períodos para testar a robustez da performance de determinado fundo também é muito importante, além de compreender seus os riscos específicos (e não apenas do mercado no qual ele se posiciona).

Forte e respeitoso abraço a todos.

- Carlos Heitor Campani é Professor do COPPEAD/UFRJ, Pesquisador, Consultor e Autor na área de Investimentos, Previdência, Finanças Pessoais e Finanças Corporativas.

- Plataforma de informações do mercado financeiro utilizada – Quantum Axis

- Publicado por Valor Investe em 18/5/2022