Nosso 6º episódio da Série de IPOs que estão agitando o mercado em 2021 chega com uma das maiores expectativas do ano. A estreia da Raízen S.A pode ser o maior IPO em volume de oferta registado neste ano – podendo chegar a mais de R$ 9 bilhões. Nossos especialistas em Finanças se debruçam sobre os resultados da empresa de energia, trazendo informações relevantes para investidores e profissionais da área.

A empresa, fundada em 2011 a partir de Joint Venture entre a Shell e a Cosan, atua na produção e comercialização de etanol, açúcar, combustíveis e bioenergia. E o mercado, empolgado com os números da empresa – ela é a 4ª de maior faturamento no Brasil – aguarda no dia 5/8 talvez um dos maiores IPOs da história da B3, cujo valor total pode ficar entre R$ 6.891.893.500,00 (ponto médio da faixa indicativa considerando preço por ação de R$8,50) e sem considerar a colocação integral das ações adicionais e suplementares, e R$ 9.304.056.255,00, considerando a colocação integral das ações adicionais e suplementares.

A companhia pretende utilizar os recursos provenientes da oferta para uma série de ações como construção de plantas, que expandirá a produção de produtos renováveis e sua capacidade de comercialização. Ainda estão no radar da diretoria realizar investimentos em eficiência e produtividade nos parques de bioenergia, e em infraestrutura de armazenagem e logística para suportar o crescimento de volume comercializado de renováveis e açúcar.

Além disso, dependendo do sucesso da estreia, uma das estratégias divulgadas pela IstoÉ Dinheiro é, é listar na B3 as outras empresas que controla, como a Compass (dona da Comgás) e a Movee, de lubrificantes.

Confira os dados levantados por nosso time de experts e tire suas conclusões se vale a pena investir na empresa. O período de reserva vai até o dia 2/8.

Análise Raízen: Histórico e Operação

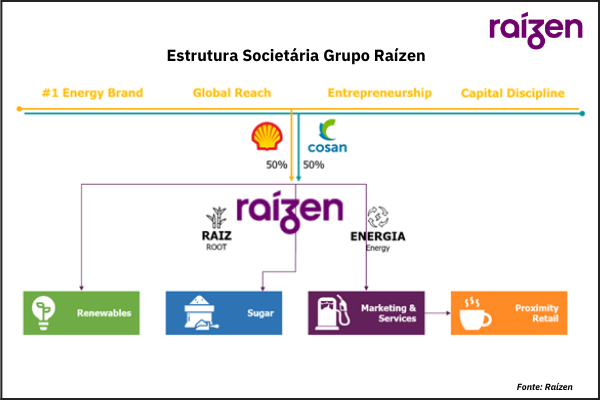

A Raízen é a maior produtora de etanol do Brasil e a maior fornecedora de açúcar do planeta. Suas 26 usinas podem moer até 73 milhões de toneladas de cana por ano. São mais de 30.000 funcionários trabalhando na operação que envolve produção e distribuição de energia. Recentemente, em junho de 2021, a empresa passou por uma reestruturação societária, na qual passou a ser controladora da outra empresa do grupo, a Raízen Energia S.A., formando o Grupo Raízen.

Antes dessa reorganização, a Raízen Combustíveis e suas controladas tinham como atividades preponderantes a distribuição e comercialização de derivados de petróleo, etanol e outros da marca Shell, comercialização de gás natural, importação e exportação dos produtos comercializados e distribuídos, refino de petróleo e comercialização de lubrificantes através da subsidiária argentina, e participação em outras sociedades.

Já a Raízen Energia e suas controladas têm como atividades preponderantes a produção, trading e comércio de açúcar, etanol e pellets, dentro e fora do Brasil, assim como a cogeração de energia através do bagaço de cana-de-açúcar em 26 usinas e por negócios de trading de energia elétrica.

Na figura 1 é apresentada a estrutura societária do grupo.

Indicadores Financeiros

A seguir trazemos uma análise financeira especial, de forma a proporcionar um entendimento mais completo da situação financeira do Grupo. Dessa forma, a análise contempla o Grupo Raízen, a Raízen Combustíveis e a Raízen Energia, de diferentes indicadores e exercícios. Especificamente para a Raízen Combustíveis trazemos também a análise trimestral e um retrospecto do lucro e receita líquida para os últimos 10 anos, desde a fundação da companhia.

Em função do ciclo de produção da Raízen Energia (plantio e maturação da cana-de-açúcar), o exercício social da Raízen Energia, bem como o da Raízen S.A. (antes chamada de Raízen Combustíveis), e por consequência, também o do Grupo Raízen, tem início em 01 de abril e termina em 31 de março de cada ano.

Grupo Raízen

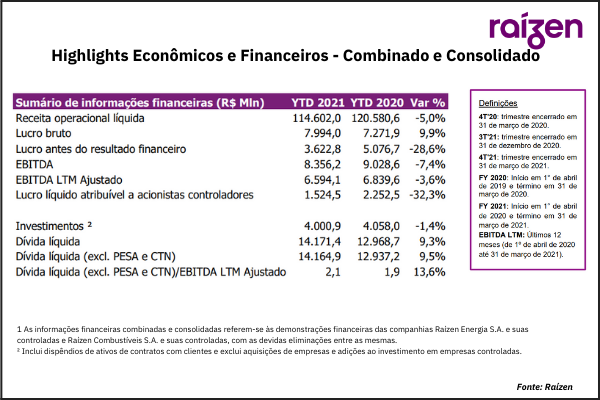

Os resultados combinados e consolidados do grupo são obtidos a partir da soma dos resultados da Raízen Energia S.A. e suas controladas e da Raízen Combustíveis S.A. e suas controladas, eliminando saldos a receber e a pagar, receitas, despesas e lucros não realizados decorrentes de transações entre as empresa.

No exercício iniciado em 01 de abril de 2020 e encerrado em 31 de março de 2021, o grupo apresentou uma queda de 5% na receita operacional líquida, que caiu de R$ 120,6 bilhões para R$ 114,6 bilhões. A margem EBITDA foi de 7,3%, e o lucro líquido atribuível a acionistas controladores foi de 1,5 bilhões, uma queda de mais de R$ 728 milhões na comparação com 2020. A figura 2 traz alguns insights sobre o Grupo

Raízen Combustíveis S.A.

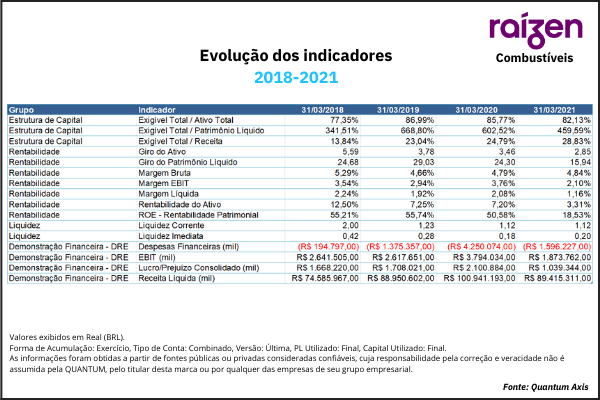

A seguir analisamos os indicadores da Raízen Combustíveis, antes da reestruturação societária mencionada. Foram utilizados três recortes diferentes:

- Indicadores selecionados dos exercícios 2018, 2019, 2020 e 2021;

- Evolução trimestral da receita e lucro líquidos no último exercício e

- Evolução da receita líquida da companhia desde a sua fundação.

1. Indicadores 2018- 2021

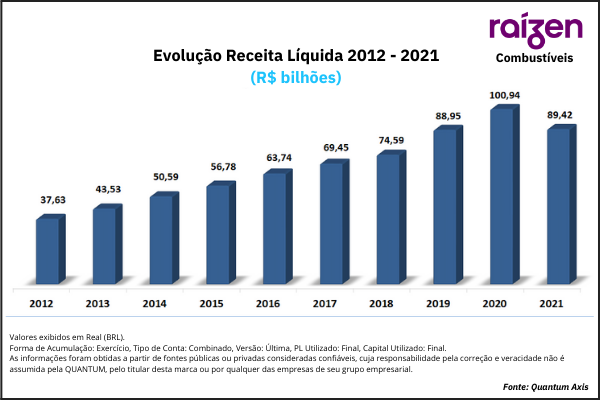

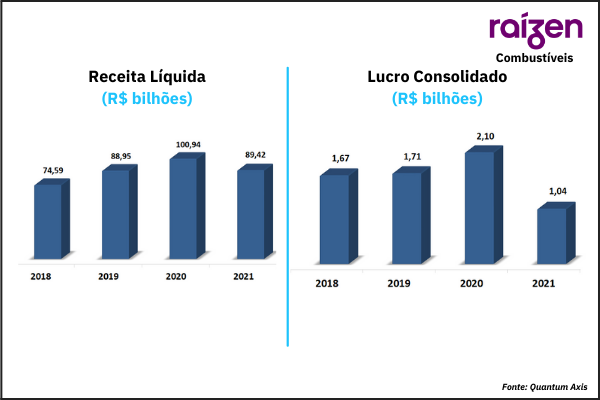

Quando analisamos a receita líquida do período, observamos um crescimento de 35,34% neste indicador dentre os anos de 2018 e 2020. 2020 foi o ano de pico, quando a companhia atingiu o montante de R$ 100,94 bilhões, gerando um lucro consolidado de R$ 2,10 bilhões. Já em 2021, a receita líquida e lucro consolidado R$ 89,42 bilhões e R$ 1,04 bilhões respectivamente. A figura 3 apresenta a evolução desses indicadores.

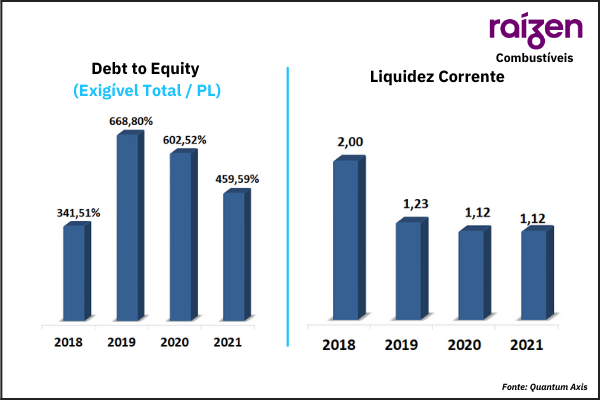

Entre 2018 e 2021, o Debt to Equity da Raízen oscilou em uma faixa entre 341,5% (em 2018) e 459,6% em 2021. Embora o patrimônio líquido e o passivo tenham crescido em todo o período analisado, em 2019 notamos um crescimento mais intenso do passivo em relação aos outros anos, e em 2021 um crescimento menos intenso, com uma pequena retração do passivo não circulante. Já o índice de Liquidez Corrente da empresa se manteve acima de 1,10 no período, passando de 2,00 em 2018 para 1,12 em 2021. Entre 2018 e 2019 particularmente, observa-se que houve um crescimento 195% nos passivos circulantes contra 80,6% de crescimento nos ativos circulantes, o que causou a queda mais intensa do índice no período. Na figura 4 são apresentados tais indicadores em destaque, enquanto na figura 5 detalhamos a evolução de vários indicadores no período.

2. Evolução Trimestral Receita e Lucro Líquidos 2020/2021

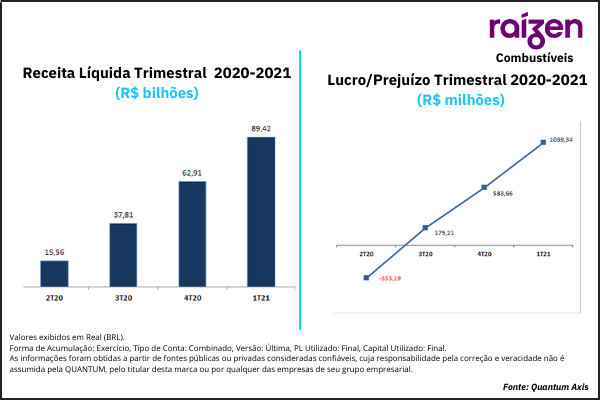

Continuado a análise Raízen, agora vamos para a evolução trimestral do último exercício social (1/4/20 – 31/3/2021). Se no primeiro trimestre (2T20) houve um prejuízo de R$ 333,19 mi, devido à queda acentuada na demanda por combustíveis causada pelo início da pandemia do novo coronavírus, já no segundo semestre (3T20) observamos uma recuperação: a empresa faturou R$ 22,25 bi de receita líquida, acumulando R$ 37,81 bi. Como resultado, a companhia teve lucro de R$ 508,4 milhões, acumulando lucro de R$ 175,21 milhões no primeiro semestre do exercício.

No segundo semestre (4T20 e 1T21), a empresa gerou R$ 51,61 bi em receita líquida, atingindo R$ 89,42 bi no acumulado do exercício, com lucro consolidado de R$ 1,04 bilhões. A figura 6 detalha esses montantes.

3) Retrospectiva 10 anos Receita Líquida

Na plataforma Quantum Axis é possível acessar informações financeiras e históricas de mais de 25 mil empresas fechadas. Dessa forma realizamos, na figura 7, um histórico da evolução da receita líquida da Raízen desde sua fundação. Em seu primeiro exercício (31/12/2021), a empresa declarou uma receita líquida de R$ 37,69 bi e, ao longo desses 10 anos, apresentou um crescimento acumulado de 137,63%, até atingir R$ 89,42 bi em 2021. Durante esse período, observa-se que a receita líquida cresceu de um ano para o outro em todos os anos, com exceção do último, que foi impactado pela pandemia do novo coronavírus.

Raízen Energia

No exercício 2020 esta empresa do Grupo Raízen apresentou um crescimento de 37% em sua receita líquida, que foi de R$ 30,7 bilhões. Em contrapartida, evidenciamos uma diminuição da ordem de R$ 199 milhões no lucro consolidado, causada principalmente pelo aumento das despesas financeiras, que chegaram a R$ 2 bilhões no exercício. Já no exercício 2021 a organização apresentou melhores resultados: R$ 32 bilhões de receita líquida e R$ 594 milhões de lucro consolidado, com uma margem líquida de 1,85%. Assim, crescimento acumulado da receita entre 2018 e 2021 foi de 43,2%. Na figura 8 os dados dessa subsidiária são retratados em seu detalhe.

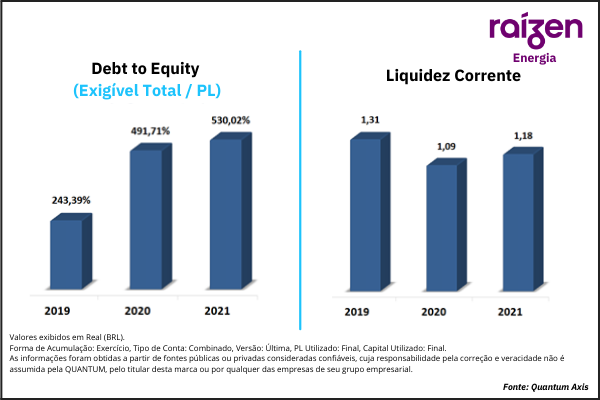

A Raízen Energia manteve o índice de liquidez corrente acima de 1 no período analisado e o seu Debt to Equity apresentou trajetória crescente, saindo de 243,4% em 2019 para 530% em 2021, refletindo mudanças na estrutura de capital da companhia. Tais indicadores relevantes para entendimento da saúde financeira da companhia encontram-se ilustrados na figura 9.

Considerações Finais

A análise procurou aprofundar a compreensão dos indicadores financeiros da Raízen antes do seu processo de IPO. Dessa forma, o material pode contribuir para a tomada de decisão dos profissionais do mercado financeiro.

As informações financeiras desta análise podem ser encontradas na plataforma Quantum Axis, que possui ampla base de dados, com mais de 1.500 empresas e ações brasileiras, cobrindo todas as companhias listadas na CVM. O módulo contempla informações como: demonstrações financeiras (BP, DRE, FC), indicadores fundamentalistas, históricos de preços e proventos, acompanhamento do mercado em tempo real, principais acionistas e insiders, percentual do free float e aluguel de ações.

Dados Gerais

Empresa: RAÍZEN S.A.

Ticker: RAIZ4

Tipo de Oferta: ICVM400

Segmento de listagem: Novo Mercado

Período de reserva: 21/7 a 2/8

Fixação de Preço por Ação: 3/8/2021

Faixa Indicativa: R$ 7,40 a R$9,60

Data prevista de início da negociação: 5/8/2021

Coordenador Líder: Banco BTG Pactual

Agente Estabilizador: Citigroup Global Markets Brasil

Elaboração da Análise

- Arthur Bretas – Especialista em Fundos Imobiliários e Mercado de Ações

- Rafael Cravo – Especialista em Fundos Imobiliários e Mercado de Ações

Confira outros episódios da Série de IPOs 2021

- Episódio 1 – BBM Logística

- Episódio 2: Smart Fit

- Episódio 3 – Intercement Brasil

- Episódio 4 – Multilaser

- Episódio 5 – Armac